今まで数多くの相続の場面に立ち会ってきました。今日はその中でも難しかったお話をさせていただきます。とあるご夫婦(お子様はおられない)の双方の、任意後見と身元引受を受任していた時の話です。ご主人は足が少し弱っておられました […]

不動産の所有者が亡くなったときに、登記名義を相続人に変更する手続きを「相続登記」といいます。現状、相続登記をしないまま放置されている不動産が全国に多数存在し、これが所有者不明土地や管理者のいない空き家を生む原因のひとつとなっています。相続登記を行わずにそのまま放置することは、どのようなリスクをはらんでいるのか見ていきましょう。

相続税の申告は相続開始後10カ月以内に行わなければならないというルールがあります。相続登記の期限もこれと混同されることがありますが、相続登記に関しては、現段階の法律では期限もペナルティもありません。相続が発生したときは短い期間にさまざまな手続きを行わなければならないので、相続登記を後回しにしがちですが、トラブル防止の目的からもできるだけ速やかに手続きを済ませることが望ましいと言えます。

相続登記を放置することで発生する可能性のあるトラブルは様々あります。不動産は一般的には資産価値が高いものであるため、ひとたびトラブルが起これば問題の解決までに多大な労力と時間を要することになりがちです。ここでは、「売却できない」「融資が受けられない」「相続人同士のトラブル」という3つのトラブルについて解説します。

相続登記を行わずに、被相続人の名義のままで不動産を売却することはできません。

仮に買い手が現れて、相続人と買い手との間で不動産の売買契約まで取り交わしたとしても、被相続人から買い手に直接所有権の移転登記をすることはできず、売買を完了させるには、被相続人から相続人に所有権が移っていなければなりません。

民法第177条では、不動産に関する物件変動の対抗要件として、不動産にまつわる権利を登記していなければ、第三者に権利を主張できないと定められています。相続人に名義変更してから、不動産を売却するといった手順をきちんと踏みましょう。

相続によって引き継いだ不動産を担保として、銀行などの金融機関から融資を受ける際には、相続登記を必ず済ませておく必要があります。たとえば、引き継いだ物件のリフォーム工事や税金の支払いなどを行うために融資を受けたいと思っても、相続登記をしていなければ、金融機関の処理が行えず融資が受けられません。

なぜなら、相続人名義の不動産でなければ金融機関は担保として取り扱うことができないからです。相続登記が行われていれば、金融機関はその不動産に対して抵当権を設定でき、融資の審査が進められます。

相続発生時は何かと現金が必要となる場面が多いので、融資で困らないためにも相続登記を行っておきましょう。

相続登記を行わずに放置することの大きなデメリットは、登記を行わないまま何十年も経過してしまうと、相続人の数が増えてしまいその不動産に関する権利関係が複雑になる点です。不動産を受け継いだ相続人が他の相続人や親族と疎遠になっていたりすれば、誰かがその不動産を相続しようとした時に遺産分割協議をまとめるだけでも一苦労となります。

また、相続登記を放置した場合、相続税対策として重要な小規模宅地の特例が使えなくなります。つまり、小規模宅地の特例が適用されれば支払わずに済んだ相続税の控除分まで支払わなくてはならなくなります。

相続登記の手続きは法務局に申請をすればよいので、自分で行うことも可能です。しかし、相続人が複数いたり相続方法が複雑だったりすれば、大きな労力を伴いますので、司法書士などの専門家に相談することを検討した方がよいでしょう。必要書類を揃えるだけでも時間を要することがあるので相続登記を自分で行いたい場合は、手続きの基本的な手順や費用、必要書類についてあらかじめ把握しておいたほうがいいでしょう。ここでは、相続手続きを自分行う際の要点を紹介します。

相続登記は法務局に申請することで行えますが、申請をする前にあらかじめ準備しておくことが多くあります。相続登記の手順についてまとめると、以下のようになります。

| ■不動産の調査 まず不動産の登記状況がどうなっているのかを調べる。親名義の不動産だと思っていたら、祖父母名義のままだったというケースも多い。土地や建物について、登記事項証明書を取得する。 ↓ ■必要書類の収集 申請に必要な書類を収集する。 ↓ ■書類の作成 申請に必要な書類を作成する。 ↓ ■法務局へ申請手続き 書類の準備が終わったら、法務局へ相続登記を申請する。不動産の所在地を管轄している法務局に対して行う必要がある。 |

当然のことながら相続人の数が多ければ、それだけ集める書類が多くなります。

相続登記の必要書類についてまとめると、以下のようになります。

| ・登記事項証明書 ・相続登記申請書 ・不動産取得者の住所を証明する書類(住民票の写し、印鑑登録証明書、戸籍の附票のいずれか) ・固定資産税評価証明書 ・住民票の除票(登記簿上の所有者(被相続人)と被相続人の本籍地が異なる場合) |

| 【遺言で相続する人が決まった場合】 ・自筆証書遺言の場合、遺言書と検認済証明書 ・公正証書遺言の場合、遺言公正証書謄本 ・被相続人の死亡が確認できる戸籍謄本または除籍謄本 |

| 【遺産分割協議で相続する人が決まった場合】 ・被相続人の出生から死亡までの戸籍謄本等と相続人全員の現在の戸籍謄本(もしくは相続関係一覧図) ・遺産分割協議書 ・相続人全員の印鑑登録証明書 |

| 【法定相続割合で共有名義で登記する場合】 ・被相続人の出生から死亡までの戸籍謄本等相続人全員の現在の戸籍謄本(もしくは相続関係一覧図) |

以上は基本的な必要書類で、ケースによりさらに追加書類が必要になります。

相続登記を自分で行う場合は、登録免許税と書類の取得費用がかかります。司法書士などの専門家に手続きを依頼するときは、報酬分が追加で発生します。

登録免許税とは、登記を行うときに納める税金のことであり、土地や建物の評価額(固定資産税評価額)に一定の税率をかけ合わせて計算します。相続登記の場合では税率は0.4%(100円未満は切り捨て)となっており、たとえば3,000万円の評価額の不動産であれば12万円の登録免許税が必要となります。

書類の取得費用については、1通あたり数百円程度です。

2021年6月現在では、相続登記を義務化する法律はありませんが、未登記の不動産が増えることで所有者がわからない土地も増加しています。そのため、国は将来的に相続登記の義務化も検討しており、社会問題の解消に動き始めています。不動産の売却や相続人同士のトラブルを回避するためにも、相続登記を速やかに行うことが大切です。自分で登記手続きを進めるのが難しい場合は、司法書士に相談してみましょう。

不動産の所有者が分からない、分かっていても所有者に連絡がつかない土地を「所有者不明土地」といいます。所有者不明土地は全国的に増加傾向にあるため、国土交通省や法務局などで実態調査に乗り出しています。

国土交通省が公表した『平成30年版土地白書』によれば、登記簿のみでは所有者の所在が確認できない土地は全国で20.1%(2018年)となっています。また、法務局の調べによれば最後の登記から50年以上が経過している土地は、都市部で6.6%程度、中小都市・中山間地域で26.6%程度です。

2040年には所有者不明土地の合計面積は、全国で約720万haになるとの試算もあり、行政コストの削減のためにも登記の義務化が検討されています。

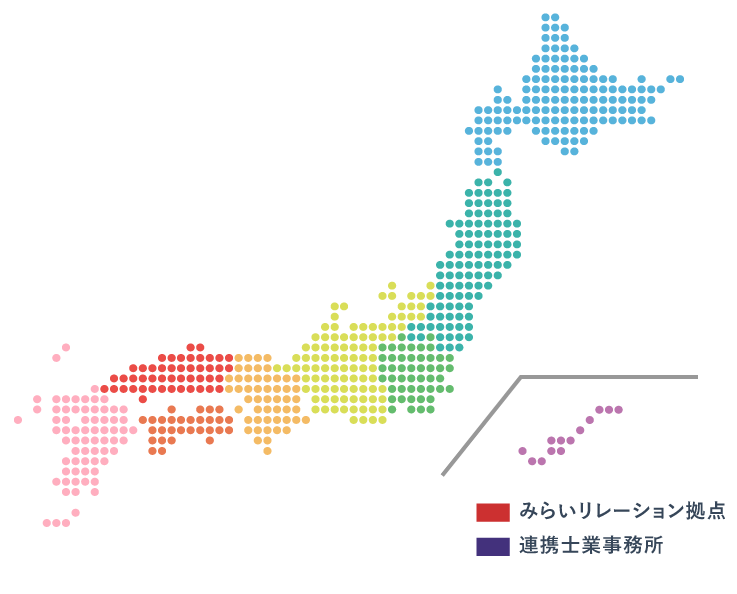

相続登記は行わずに放置すると不動産の売却や融資、相続人同士のトラブルなどに影響が出てきます。相続人が複数いれば、書類を収集して話し合いを行うだけでも労力がいります。みらいリレーションは、協力司法書士法人とともにご相談を承っております。トラブルを未然に防ぎ、きちんとご納得頂ける形で相続登記をサポートさせていただきますので、お気軽にご相談ください。

無料相談予約のお問い合わせはこちら

外出せずに相談できるWeb相談も実施中!

ご安心して面談頂けるために、弊社では以下の感染予防対策を徹底しております。