今まで数多くの相続の場面に立ち会ってきました。今日はその中でも難しかったお話をさせていただきます。とあるご夫婦(お子様はおられない)の双方の、任意後見と身元引受を受任していた時の話です。ご主人は足が少し弱っておられました […]

「遺贈」と「相続」は財産を譲るという意味で似ていますが、細かな違いがあります。

まず、財産を受けとる対象です。

「相続」では相続人が財産を受けとりますが、「遺贈」の場合は遺言に記されていれば、相続人でなくても受けとることができ、人に対してだけでなく、学校や施設など法人に対しても可能です。

遺贈も、死亡を起因として財産を受けとるという点では相続と同じですので、贈与税ではなく相続税がかかります。ただし、第三者が遺贈を受けた場合には、法定相続人が納める相続税額よりも「二割加算」されます。また、遺贈により、個人ではなく法人が財産を引き継ぐ場合には、相続税ではなく法人税がかかります。

また、相続の場合は不動産取得税は非課税ですが、第三者が遺贈によって受けとることになった財産が不動産の場合には、相続税のほかに不動産取得税が課されることも異なり、不動産の登記申請の際に法務局に収める「登録免許税」の税率も、法定相続人は0.4%ですが、受遺者が法定相続人以外の場合には5倍の2%が課税されます。

遺贈には、「包括遺贈」と「特定遺贈」の2種類があります。遺贈する内容や方法によって大きな違いがあり、受けとる側や相続人にも大きな影響を与えます。

遺産の内容を特定せずに、全部あるいは遺産全体の何割、何分の何というように割合によって与える遺贈のこと。たとえば、「(法定相続人ではない)甲に自分の資産の2分の1をゆずる」というように遺言書には記載します。

ただし、その遺産の中には借金などのマイナスの資産(負債)が含まれている場合もあり、受けとる側は、その負債も割合に応じて併せて引き継ぐことになるので、注意が必要です。

あらかじめ遺産のうちの特定のものを指定して、与える遺贈のこと。たとえば、「甲には不動産を、乙法人には現金を、丙には株式を与える」というように遺言書には記載します。

「受遺者」とは、遺言者の遺言により財産を受け取る人のことです。

遺産を「相続」するのは相続人で、受遺者は相続人とは異なります。

ただし「包括遺贈」で財産を受けとる「包括受遺者」の場合には、相続人と同じ権利と義務があり、遺言者に借金などの負債がある場合にも、その割合に応じて引き継ぐことになります。

「特定遺贈」で財産を受けとる「特定受遺者」の場合には、受けとる財産があらかじめ指定されているので、遺産に関わる権利や義務は相続人とは異なってきます。

「遺言者」は個人、法人に限らず遺言によって自由に受遺者を決めることができ、たとえば受遺者を第三者のお腹にいる胎児をも指定できます。遺言者である被相続人が亡くなった時に生まれていなかったとしても、遺贈は効力を失いません。

遺産を受けとるという点では受遺者と相続人は同じ立場ですが、

「受遺者=相続人」ではありません。

「相続人」の範囲は、法律上決まっていますが、「受遺者」は遺言上で決められた人や団体のことです。すなわち、遺言書で「孫の甲に財産を相続させる」とあっても、まだ遺言者の子どもが存命で孫は法律で定められた相続人ではない場合には、甲は「受遺者」となります。ただし、遺贈されれば相続人であっても受遺者になります。

生前贈与ではなく、「遺贈」という形をとることにメリットやデメリットはあるのでしょうか。ここでは遺贈のメリットとデメリットについて詳しく見ていきます。

相続では、原則、法定相続人にしか自分の財産を遺すことができません。

しかし、遺贈であれば、たとえば孫や兄弟姉妹など、法定相続人ではない親族にも財産を譲ることが可能です。遺言者が本当に譲りたい相手を指定して財産を贈ることができるのです。

また、生前にお世話になった人などを受遺者にすることで、自分の感謝の気持ちを伝えることができます。

遺贈は個人だけでなく団体、法人も受遺者にできるので、支援しているNPO団体などに遺贈することで、自分だけでは成し遂げられなかった理想や思いを実現することもできます。

遺贈にはメリットもたくさんありますが、デメリットもあります。

通常の遺贈では相続と同じく相続税がかかります。現金以外の遺贈の場合には、高額な相続税が負担となって受遺者がやむをえず遺贈を放棄することにもなりかねません。

さらに、「遺留分」によるトラブルの恐れもあります。遺留分とは、一定の立場にある法定相続人が有する、法律で最低限相続できる割合のことです。しかし包括遺贈によって全財産を特定の受遺者に贈るとされた場合、相続人は何も相続できなくなります。

そのような場合には遺留分を請求することができ、この請求を「遺留分侵害請求」といいますが、遺贈を受けた方がこの請求をされるケースはあります。

包括遺贈する場合、納得できない相続人から遺留分を請求されると、遺言者が考えていた割合で受遺者に財産を譲ることができないこともあり得ます。その結果、せっかく遺贈で財産を譲ろうとした気持ちとは反して、受遺者を相続トラブルに巻き込むことになりかねません。

そうしたトラブルが起きるリスクを減らすためにも、基本的には包括遺贈ではなく特定遺贈のほうが望ましいといえるかもしれません。

また、遺贈には条件を付けることができます。たとえば、事業を継続することを条件に個人または法人に株式を譲渡したり、家屋を維持することを条件に個人または団体に遺贈する場合などがあります。

遺贈による相続手続きでは、相続とは異なった部分が多々あります。

もしご自身が受遺者になっている場合は、一人で手続きを進めることは出来ない部分もありますので、一度当事務所にご相談頂ければと思います。

無料相談予約のお問い合わせはこちら

外出せずに相談できるWeb相談も実施中!

ご安心して面談頂けるために、弊社では以下の感染予防対策を徹底しております。

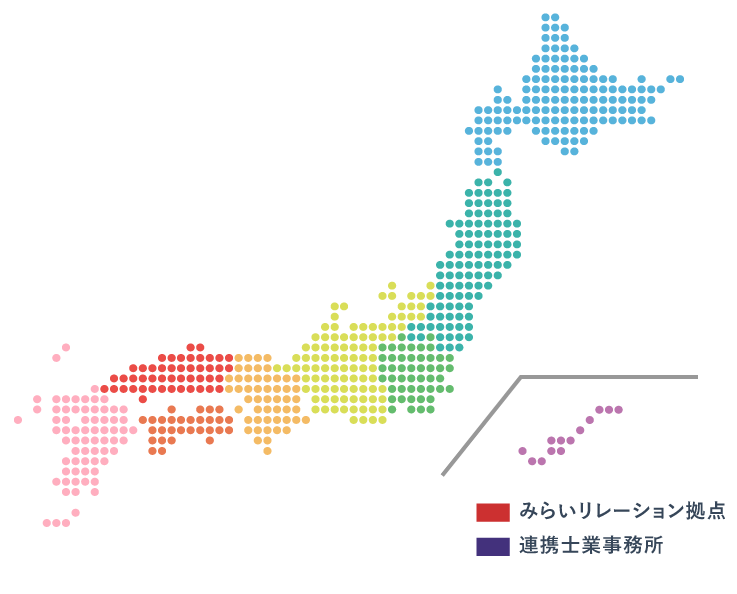

みらいリレーションの

最新の動向をご紹介します。